欧元利率前瞻:充满风险 - 荷兰国际集团

经济衰退将在2023年拖累欧元利率,但德国国债收益率跌至2%以下并非正常情况。欧洲央行(ecb)缩减资产负债表,即使在加息停止之后,也将带来新一轮的紧缩。

通胀见顶还不确定,利率已经很低

2022年,负利率政策(NIRP)和欧洲央行资产负债表扩张的终结。 2023年,市场面临的挑𢧐将是如何应对相互矛盾的通胀和增长信号。我们的经济学家在2023年的增长预测中处于更為悲观的一端,有迹象表明欧洲央行正朝著同样的方向前进,侭管速度缓慢。 2023年的首要任务应该是看到通胀实际上正在下降的切实迹象。过去,市场一直令人失望。

10年期德国国债收益率2%已经较我们(低于共识)对2.25%终端存款利率的预期偏低

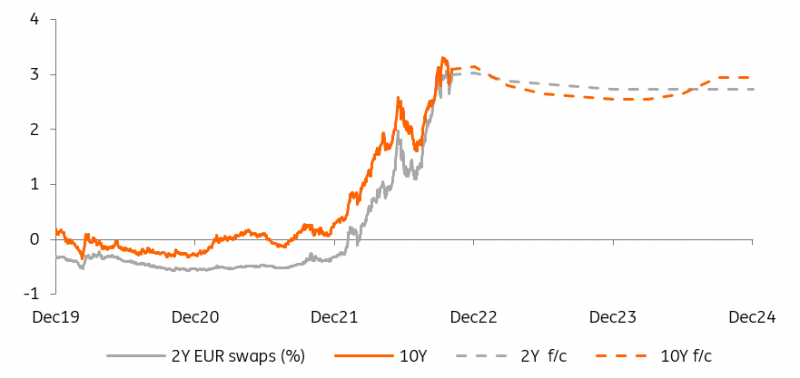

我们认為这最终会进一步压低欧元利率,但我们必须现实一点。 10年期德国国债收益率2%已经较我们(低于共识)对2.25%终端存款利率的预期偏低。考虑到即使在欧洲央行停止加息周期后,由于欧洲央行资产负债表的收缩,金融环境将进一步收紧,这一点就更加正确了。 10年期德国国债跌至2%以下应该是暂时的,我们只有在2023年美元利率下降的显著帮助下才能证明这一点。

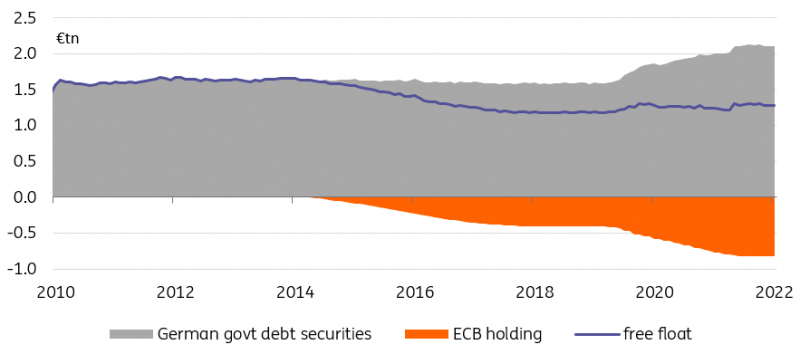

欧洲央行已将流通中的德国债券数量降至历史最低水平

资料来源:欧洲央行,Refinitiv,荷兰国际集团

逐步消除结构性低利率的原因

自2008年全球金融危机以来,欧元低利率一直是一个结构性问题。低增长和长期危机环境导致利率不断下降,这是由欧洲央行的负利率政策和不断增长的资产负债表所强制执行的。后全球金融危机世界的另一个特点是一心一意地致力于财政紧缩,这在很大程度上导致了德国政府债券的稀缺。其中一些(但不是全部)驱动因素现在正在逆转。

以紧缩政策為例,能源危机以及保护消费者免受其影响的日益增长的压力,已使天平倾斜,有利于加大发债规模。欧洲央行也在小心翼翼地尝试实施量化紧缩政策。这两个过程的确将是渐进的,而且充满风险,但它们正在削弱欧元区结构性低利率的主要技术驱动因素。

10年期掉期利率对这些因素的敏感度较低,但也并非完全不受影响。今年,10年期掉期利率有时比德国国债收益率高出100多个基点。更糟糕的是,新一轮利率上行压力将来自于流动性过剩的收缩和相对于欧洲央行存款利率的Euribor(最终是Estr)固定利率的上升。如果有必要,我们可能会看到10年期欧元掉期利率(相对于欧元银行间拆放利率)在2023年下降至2.5%,但我们预计到2024年底将回升至3%。

2023年,欧元曲缐应该会温和反转

资料来源:Refinitiv, ING

曲缐反转仍然在我们前面

持续的通货膨胀,以及政策利率走向的不确定性,应该会阻止前端利率在2023年大幅低于2022年的水平。这在2023年上半年应该是基本正确的。我们认為欧洲央行存款利率峰值将达到2.25%,这一预期低于市场共识,其必然结果是,与我们美国同行的预期不同,在本轮加息周期结束后,不应该出现太多宽鬆政策。这意味著在我们看来,大幅降低前端利率的理由是站不住脚的,我们预计2023年2年期掉期利率将维持在2022年底的区间内。

从美国利率到欧洲利率的相关解读是在后端。如果国债收益率大幅下跌,10年期德国国债收益率将突破2%,10年期欧元掉期利率可能低至2.5%。这一动态将在欧洲衰退加剧之际出现,但随著经济复甦,曲缐上的期限溢价也将出现。在欧元掉期2s10秒向-15bp浅层反转后,我们预计在2024年𫔭始重新变陡的过程。

阅读原文分析:欧元利率前瞻:充满风险